Da anni Lapressa.it offre una informazione libera e indipendente ai suoi lettori senza nessun tipo di contributo pubblico. La pubblicità dei privati copre parte dei costi, ma non è sufficiente.

Per questo chiediamo a chi quotidianamente ci legge, e ci segue, di darci, se crede, un contributo in base alle proprie possibilità. Anche un piccolo sostegno, moltiplicato per le decine di migliaia di

modenesi ed emiliano-romagnoli che ci leggono quotidianamente, è fondamentale.

Il Consiglio di Amministrazione di Bper ha esaminato e approvato ieri i risultati individuali della Banca e consolidati di Gruppo al 31 marzo 2017. Per l'ad Alessandro Vandelli “il trimestre mette in evidenza una significativa accelerazione del trend di miglioramento', ma i numeri dicono altro.

Eccoli nel dettaglio (per chi ha la pazienza di leggerli).

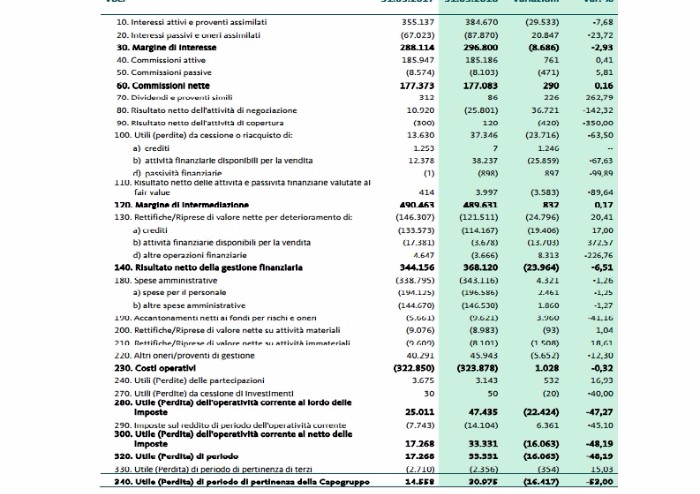

Conto economico: utile dimezzato

Il margine di interesse si attesta a € 288,1 milioni in diminuzione del 2,9% rispetto allo stesso periodo del 2016, ma in crescita dell’1,5% rispetto al trimestre precedente.

Le commissioni nette, pari a € 177,4 milioni risultano in crescita dello 0,2% rispetto allo stesso periodo dello scorso anno. In dettaglio, le commissioni nette relative alla raccolta gestita e “bancassurance” registrano un aumento dell’11,6% rispetto allo stesso periodo del 2016, mentre sono in calo le commissioni nette relative al business commerciale.

Il risultato netto delle attività di negoziazione (comprensivo dei dividendi pari a € 0,3 milioni) si attesta a € 25,0 milioni (€ 15,7 nel primo trimestre 2016). Esso include utili netti realizzati su titoli e derivati per € 11,7 milioni, plusvalenze nette su titoli e derivati per € 13,0 milioni, e altri elementi negativi per € 0,1 milioni. La redditività operativa risulta pari a € 500,8 milioni, in calo dello 0,9% rispetto al primo trimestre 2016 per effetto del minore contributo del margine di interesse e degli altri oneri e proventi, ai quali si contrappone il positivo andamento del risultato netto della finanza.

I costi della gestione si quantificano pari a € 309,4 milioni in calo dell’1,7% rispetto allo stesso periodo del 2016.

Le spese per il personale ammontano a € 194,1 milioni, risultando in diminuzione dell’1,3% principalmente per effetto dell’uscita di un numero rilevante di risorse in attuazione del Piano di incentivazione all’esodo e Fondo di solidarietà previsto nel vigente Piano Industriale 2015-17, già totalmente spesato nel 2015. Le altre spese amministrative sono pari a € 96,6 milioni in rilevante calo del 4,4% rispetto allo stesso periodo dello scorso anno, che includeva maggiori oneri relativi ai progetti del Piano Industriale. Gli ammortamenti su attività materiali e immateriali ammontano a € 18,7 milioni (€ 17,1 milioni nel primo trimestre 2016). Le rettifiche nette su crediti e su altre attività si attestano a € 146,3 milioni (€ 121,5 milioni nel primo trimestre 2016); tale valore include la rettifica di valore per € 17,0 milioni relativa alla quota detenuta da BPER nel Fondo Atlante (che si aggiunge alla svalutazione già effettuata nel quarto trimestre del 2016 per un importo pari a € 28,3 milioni, per una riduzione di valore complessiva pari a € 45,3 milioni, che rappresenta il 55,8% delle quote fino ad oggi versate). In dettaglio, le rettifiche nette operate su crediti ammontano a € 133,6 milioni (€ 114,2 milioni nel primo trimestre 2016). Le rettifiche nette per deterioramento di attività finanziarie sono pari a € 17,4 milioni (€ 3,7 milioni nello stesso periodo dello scorso anno) inclusive della rettifica della quota del Fondo Atlante sopra menzionata. Le rettifiche nette su altre attività hanno segno positivo (riprese di valore) per € 4,6 milioni (erano negative - rettifiche di valore - per € 3,7 milioni nel primo trimestre 2016). Il costo del credito del primo trimestre dell’anno risulta pari a 29 bps (117 bps annualizzato). Gli accantonamenti netti ai fondi per rischi e oneri si attestano a € 5,7 milioni nel trimestre (€ 9,6 milioni nello stesso periodo del 2016) in calo del 41,2% anno su anno. Nel primo trimestre è stato contabilizzato il contributo ordinario per l’anno 2017 del Gruppo BPER al Fondo di Risoluzione Unico (“SRF”) pari a € 18,1 milioni (€ 15,0 milioni nello stesso periodo dello scorso anno).

L’utile dell’operatività corrente al lordo delle imposte risulta pari a € 25,0 milioni che si confronta con un utile pari a € 47,4 milioni dello stesso periodo dello scorso anno. Le imposte sul reddito sono calcolate pari a € 7,7 milioni (€ 14,1 milioni nel primo trimestre 2016). Escludendo la svalutazione straordinaria della quota del Fondo Atlante, l’utile lordo risulta pari a € 42,0 milioni. L’utile netto complessivo del periodo si attesta a € 17,3 milioni (€ 33,3 milioni nel primo trimestre 2016) e comprende un utile di periodo di pertinenza di terzi pari a € 2,7 milioni (€ 2,4 milioni al 31 marzo 2016). L’utile netto di pertinenza della Capogruppo si quantifica pertanto pari a € 14,6 milioni (€ 31,0 milioni al 31 marzo 2016). Escludendo la svalutazione straordinaria della quota del Fondo Atlante, l’utile netto di pertinenza della Capogruppo del periodo risulta pari a € 25,9 milioni.

Stato patrimoniale: raccolta in diminuzione

La raccolta diretta da clientela (debiti verso clientela, titoli in circolazione e passività finanziarie valutate al fair value) si attesta a € 46,6 miliardi, in diminuzione del 2,4% rispetto alla fine del 2016. Tra le diverse forme tecniche, risultano in diminuzione la raccolta a vista (conti correnti e depositi liberi) per € 1,0 miliardo (-3,1% rispetto a fine 2016), la componente obbligazionaria, prevalentemente retail, per € 0,4 miliardi (-5,8% da fine 2016) e i certificati di deposito per € 0,1 miliardi (-4,6% da fine 2016). La raccolta diretta è costituita in prevalenza da conti correnti e depositi liberi e vincolati a breve scadenza (71,9%) e obbligazioni (12,4%) di cui il 53,7% sottoscritte dalla clientela retail. La raccolta indiretta da clientela, valorizzata ai prezzi di mercato, è pari a € 33,7 miliardi, in aumento del 2,4% da fine 2016. In particolare, la raccolta gestita è pari a € 17,1 miliardi (+5,1% da fine 2016) e presenta una raccolta netta del periodo positiva per circa € 571 milioni (era negativa per € 48 milioni nel primo trimestre 2016). La raccolta amministrata pari a € 16,5 miliardi registra una lieve flessione dello 0,3% da fine 2016. Il portafoglio premi assicurativi riferibile al ramo vita, non compreso nella raccolta indiretta, ammonta a € 4,5 miliardi, evidenziando una crescita da inizio anno del 2,3%. I crediti verso la clientela, al netto delle rettifiche di valore, sono pari a € 45,7 miliardi in incremento dello 0,4% rispetto a fine 2016. Nell’ambito delle specifiche forme tecniche, si conferma l’andamento positivo del comparto dei mutui che registra una crescita dello stock complessivo del 2,5% rispetto alla fine del 2016, in particolare del comparto dei mutui residenziali ai privati (+47,7% rispetto allo stesso periodo dello scorso anno). L’ammontare dei crediti deteriorati netti (sofferenze, inadempienze probabili e scaduti) è di € 6,0 miliardi in significativa diminuzione del 3,1% da fine 2016 con un coverage ratio complessivo del 45,6% (44,5% fine 2016 e 44,2% a fine 2015) e senza considerare l’ammontare dei “write off” su sofferenze ancora in essere (€ 1,0 miliardi) che portano l’indice di copertura al 50,3% (49,4% a fine 2016 e 49,7% a fine 2015). Nel dettaglio, la componente di sofferenze nette è pari a € 2,9 miliardi in rilevante diminuzione rispetto alla fine del 2016 (-2,3%) con un livello di copertura del 58,1% (57,2% a fine 2016 e 58,2% a fine 2015); inoltre, tenuto conto delle svalutazioni dirette su crediti in sofferenza (“write-off”), la copertura si attesta al 63,6% (62,9% a fine 2016 e 64,4% a fine 2015). Le inadempienze probabili nette sono pari a € 2,9 miliardi in significativo calo rispetto alla fine del 2016 (-3,9%) con un livello di copertura del 24,2% in incremento di 71 bps da fine 2016 e di 232 bps rispetto a fine 2015; i crediti scaduti netti sono pari a € 0,1 miliardi in calo del 2,3% dalla fine dello scorso anno con una copertura pari al 8,0% (7,8% a fine 2016 e 10,0% al fine 2015). La posizione interbancaria netta risulta negativa per € 9,6 miliardi rispetto a € 8,1 miliardi di fine 2016 ed è determinata dallo sbilancio tra i crediti verso banche di € 3,3 miliardi e i debiti della stessa natura pari a € 12,9 miliardi. L’ammontare complessivo del rifinanziamento con la Banca Centrale Europea del Gruppo BPER risulta pari a € 9,3 miliardi interamente riconducibili alla partecipazione alla seconda serie delle operazioni di rifinanziamento a più lungo termine denominata “TLTRO2” con scadenza quadriennale (€ 4,1 miliardi sottoscritti a giugno 2016 parzialmente utilizzata per il rimborso integrale del finanziamento “TLTRO1”; € 1 miliardo a fine di dicembre 2016 e € 4,2 miliardi a fine marzo 2017). Gli strumenti finanziari, utilizzabili come collaterale per operazioni di rifinanziamento sul mercato, ammontano a € 15,2 miliardi al netto dell’haircut, di cui € 2,8 miliardi disponibili. Le attività finanziarie ammontano complessivamente a € 14,7 miliardi in incremento del 7,0% rispetto alla fine del 2016, e sono pari al 21,6% del totale attivo. I titoli di debito rappresentano il 93,6% del portafoglio complessivo e ammontano a € 13,7 miliardi: di essi, € 6,7 miliardi sono riferiti a titoli governativi, in massima parte rappresentati da titoli di Stato italiani (€ 5,8 miliardi). A fronte delle attività disponibili per la vendita (“AFS”) pari a € 11,2 miliardi, sono complessivamente presenti riserve da valutazione positive per € 69,1 milioni, al netto della relativa componente fiscale, come risultanza della sommatoria di riserve positive riferite ai titoli di debito, titoli di capitale e OICR per un valore di € 137,4 milioni e di riserve negative per € 68,3 milioni. In particolare, la riserva AFS riferibile ai titoli governativi in portafoglio evidenzia minusvalenze per un valore (al netto delle imposte) di € 5,9 milioni (erano plusvalenze per € 37,3 milioni al 31 dicembre 2016). Inoltre, relativamente al portafoglio delle attività finanziarie detenute fino a scadenza (“HTM”) pari a € 2,6 miliardi, la differenza tra il fair value ed il valore di bilancio, al netto della relativa componente fiscale, risulta positiva (“riserva implicita netta”) per € 100,0 milioni.

I mezzi patrimoniali complessivi al 31 marzo 2017 ammontano a € 5,5 miliardi (-0,4% rispetto a fine 2016), con una quota di patrimonio di pertinenza di terzi pari ad € 0,6 miliardi. Il patrimonio netto consolidato del Gruppo, che include il risultato del periodo, si attesta a € 4,9 miliardi, in diminuzione dello 0,4% da fine 2016.

Principali dati di struttura al 31 marzo 2017

Il Gruppo è presente in diciotto regioni italiane con 1.200 sportelli bancari (invariati rispetto alla fine del 2016), oltre alla Sede in Lussemburgo di BPER (Europe) International s.a. I dipendenti del Gruppo sono diminuiti a 11.196 unità rispetto alle 11.635 in servizio alla fine del 2016 (-439 risorse). Tale rilevante calo è prevalentemente riferibile all’attuazione dell’accordo per l’incentivazione all’esodo e per il Fondo di solidarietà siglato con le OOSS il 14 agosto 2015 e pressoché interamente spesato a conto economico lo stesso anno, come previsto nel Piano Industriale 2015-17.

Prevedibile evoluzione della gestione

Il livello ancora molto contenuto dei tassi di mercato e l’elevata competizione nel sistema sull’attività tradizionale di finanziamento continueranno ad esercitare pressione sul rendimento dell’attivo, anche se con intensità in graduale riduzione; al contempo, le azioni di repricing del passivo e il potenziale beneficio dello sweetener derivante dal programma TLTRO2 della BCE consentiranno un ulteriore calo del costo della raccolta, contribuendo a contenere le pressioni sul margine di interesse. Un impatto positivo ai ricavi è atteso dalla componente commissionale, con la conferma delle performance positive, già registrate nel corso del primo trimestre, nel comparto dell’asset 6 management e bancassurance e la stabilizzazione della componente relativa al business commerciale. I costi della gestione sono attesi in ulteriore graduale calo, sia per quanto riguarda gli oneri del personale sia per le altre spese amministrative, beneficiando degli effetti del piano di riduzione del personale e del graduale esaurimento degli investimenti relativi all’attuazione dei progetti del Piano Industriale. Si prevede, inoltre, che il rallentamento dei flussi di nuovi crediti problematici registrato nel corso del primo trimestre prosegua con effetti positivi sul costo del credito. L’insieme di questi fattori dovrebbe sostenere le prospettive di redditività ordinaria del Gruppo per l’anno in corso.

I quotidiani

Ed ecco, infine, di fronte a questi dati, il titolo del Resto del Carlino di oggi.

La Pressa

redazione@lapressa.it

Notizie su Modena e Provincia

La Pressa

redazione@lapressa.it

Notizie su Modena e Provincia

.gif)